Формы и инструменты, используемые в расчетах в РФ

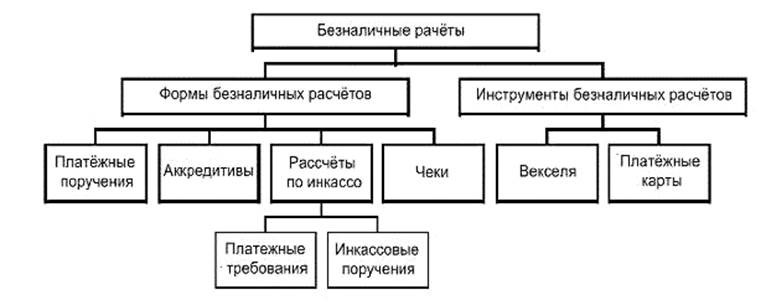

Безналичные платежи на территории РФ осуществляются в формах, установленных Гражданским кодексом РФ, к которым относятся расчеты платежными поручениями, расчеты по аккредитиву, расчеты по инкассо, расчеты чеками, а также в иных формах, предусмотренных законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота (рис. 1). Стороны по договору вправе избрать любую из форм расчетов.

Рис. 1. Формы и инструменты безналичных расчётов

К формам безналичных расчетов, предусмотренных для осуществления перечислений денежных средств по инициативе плательщиков, относятся расчеты платежными поручениями, аккредитивами и чеками.

К формам безналичных расчетов, используемым для получения платежа посредством списания денежных средств со счета плательщика по инициативе получателя (взыскателя), относятся расчеты по инкассо с применением платежных требований и инкассовых поручений.

К платежным инструментам безналичных расчетов относятся платежные карты и векселя.

Форма безналичных расчетов представляет собой совокупность способов платежа, расчетных документов и определенного документооборота.

Порядок расчетов по счетам в указанных формах между юридическими лицами, а также предпринимателями, осуществляющих свою деятельность без образования юридического лица, регулируется «Положением о безналичных расчетах в Российской Федерации», а расчеты с участием физических лиц – Положением ЦБ РФ от 01.04.2003 г. № 222-П «О порядке осуществления безналичных расчетов физическими лицами в РФ». Причём в отношении физических лиц действующим законодательством предусмотрены такие же формы безналичных расчетов, как и для юридических лиц. Граждане могут осуществлять безналичные расчёты как между собой, так и с юридическими лицами.

В рамках форм безналичных расчетов в качестве участников расчетов рассматриваются плательщики и получатели средств (взыскатели), а также обслуживающие их банки и банки-корреспонденты.

В соответствии с принципами организации безналичных расчётов, формы безналичных расчетов избираются клиентами банков самостоятельно и предусматриваются в договорах, заключаемых ими со своими контрагентами. При выборе той или иной формы расчетов учитывается множество факторов:

· характер хозяйственных взаимоотношений между участниками расчетов;

· место нахождения сторон;

· издержки обращения;

· источники средств для платежа;

· гарантия оплаты;

· возможность взаимного контроля;

· финансовое положение сторон.

При осуществлении расчетных операций по счетам в рамках рассматриваемых ниже форм используются соответствующие расчетные документы:

а) платежные поручения;

б) аккредитивы;

в) чеки;

г) платежные требования;

д) инкассовые поручения.

Расчетный документ представляет собой оформленное в виде документа на бумажном носителе или, в установленных случаях, электронного платежного документа – распоряжение плательщика (клиента или банка) о списании денежных средств со своего счета и их перечислении на счет получателя (взыскателя) или получателя средств (взыскателя) на списание денежных средств со счета плательщика и перечисление на счет получателя (взыскателя).

Расчётные документы принимаются банком к исполнению только при их соответствии стандартизированным требованиям и, следовательно, обязательно должны содержать следующие данные:

· наименование расчетного документа; номер расчетного документа, число, месяц, год его выписки;

· наименование плательщика, номер его счета в банке, наименование и номер банка плательщика;

· наименование получателя средств, номер его счета в банке, наименование и номер банка получателя средств;

· назначение платежа (не указывается в чеке); сумма платежа (цифрами и прописью).

Расчетные документы действительны к предъявлению в обслуживающий банк в течение десяти календарных дней, не считая дня их выписки.

Расчетные документы предъявляются в банк в количестве экземпляров, необходимом для всех участников расчетов. Списание банком денежных средств со счета производится на основании первого экземпляра расчетного документа.

В случае недостаточности средств на счете клиента для оплаты расчетных документов они помещаются в картотеку «Расчетные документы, не оплаченные в срок». Неисполненные расчетные документы могут быть отозваны из картотеки в полной сумме, частично исполненные – в сумме остатка.

Другое по теме:

Перспективы кредитования юридических лиц

В связи с мировым финансовым кризисом российские кредитные организации были вынуждены в последнее время пересмотреть принципы кредитования малого бизнеса. Проблемы кредитования бизнеса, в первую очередь, проявились из-за повышения процентных ставок. Также влияние оказывает ужесточение требований к ...

Обеспечение кредита

Для финансово устойчивых предприятий, являющихся первоклассными клиентами банка, юридическое закрепление в кредитном договоре погашения ссуд за счет поступающей выручки представляется вполне достаточным. Для предприятий, не отнесенных к первоклассным заемщикам, кредитоспособность которых ниже перво ...

Целевая программа «Развитие долгосрочного жилищного

кредитования в Санкт-Петербурге на 2002–2011 гг.»

Очередникам, которые прошли квалифицированный отбор банка, может быть оказана финансовая поддержка за счет средств городского бюджета при приобретении ими жилья в кредит в виде жилищных субсидий (до 30% от стоимости квартиры)[22]. Размер социальной выплаты в рамках программы определяется Жилищным к ...

Главное меню

- Главная

- Инвестиции в недвижимость

- Пассивные операции банков

- Рынок ценных бумаг

- Кредитная система и банки

- Национальный банк Украины

- Страхование, его виды

- Финансовая аналитика