Анализ бухгалтерского баланса и его ликвидности ДБ АО "Сбербанк"

Баланс Коммерческого банка -

это сводная итоговая таблица, в которой отражены обобщенные статьи, характеризующие пассивные и активные операции на определенную дату. Балансы Коммерческих банков подразделяются на годовые и промежуточные: полугодовые, квартальные, ежемесячные.

Основные статьи баланса коммерческих банков:

Актив КБ:

1.

денежные средства, счета в ЦБ;

2. средства в банках и кредитных учреждения;

3.

вложения в ценные бумаги;

4.

кредиты предприятиям, организациям, населению;

5. основные средства (ОС) и нематериальные активы (НМА);

6.

прочие активы.

Пассив КБ:

обязательства

:

1.

средства ЦБ;

2.

средства банков и кредитных организаций;

3.

средства клиентов, включая вклады населения;

4

. выпущенные банком долговые обязательства;

5.

прочие обязательства;

- собственные средства:

1.

уставный капитал;

2.

прочие фонды и другие собственные средства;

3.

прибыль (убыток) за отчетный год;

4.

использование прибыли;

5.

нераспределенная прибыль (убыток).

Проводя анализ баланса используют обычно 3 метода: горизонтальный анализ, вертикальный и расчет коэффициентов. Горизонтальный анализ подразумевает расчет темпов роста активов и пассивов баланса. Из проведенного анализа (приложение 2) видно что "Сбербанк" постоянно наращивает свои объемы как по кредитованию так и привлечению депозитов, и те и другие имеют прирост за 1 квартал 2011 года в 2,5%.

При кредитовании заметен рост предоставления кредитов клиентам на 5,35 % и практически в 3 раза выросли займы другим банкам, это значит что "Сбербанк" активно участвует в межбанковском кредитовании. В противоположность этому видно, что банк предпочитает использовать средства клиентов, об этом говорит рост привлеченных депозитов на 9% и отказ от межбанковского кредитования, его объем за 2 месяца 2011 года сократился почти в 2 раза.

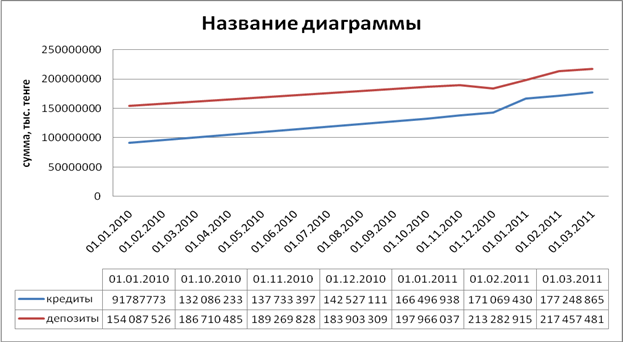

Вертикальный анализ заключается в расчете доли каждой стоки в общей группе. Так проведя данный анализ можно сказать, что в активах большую долю занимают кредиты предоставленные клиентам. Их доля составляет 61 процент, которая увеличилась по отношению с началом года на 1,5%. Также значительный вес в 19% здесь занимают ценные бумаги и 11,5% денежных средств. В пассиве баланса основная доля принадлежит депозитам 87,2% и увеличение доли составил 6%. Доля межбанковских кредитов снизилась с 12 до 6%. Динамика выданных кредитов и привлеченных депозитов с начала 2010года до 1 марта 2011 показана на рис.2.

Рис.2 Динамика кредитов и депозитов с 01.01.10 по 01.03.11

Графически представив динамику кредитов и депозитов можно сказать о постепенном наращивании объемов как кредитов так и депозитов. Сумма депозитов значительно больше суммы кредитов, что обеспечивает с одной стороны достаточную ликвидность банка, но с другой стороны увеличиваются затраты для того чтобы привлекать и содержать депозиты, тем самым нужно увеличивать маржу что повлечет увеличение процентной ставки по кредиту. Также видно снижение депозитов на 1 декабря 2010 года, наверно это зависит от того что предприятия хотят погасить всю задолженность до конца года.

Опираясь на расчеты коэффициентов можно сказать, что у банка значительно хорошее состояние. Коэффициент клиентской базы показывает качество ресурсной базы, устойчивость и независимость от МБК и бюджетных средств. Данный коэффициент имеет значение 0,87 при норме равной 1. Следовательно, банк не может полностью покрывать необходимые ему ресурсы путем привлечения ссуды и ему необходимо прибегать к межбанковским кредитам, хотя их доля не значительная.

Коэффициент покрытия характеризует степень защиты интересов вкладчиков собственным капиталом. Этот коэффициент означает что при наступлении негативной ситуации или в других случаях, например, если крупный вкладчик или группа вкладчиков захотят обналичить свои депозитные счета, то банк сможет до 16% всех привлеченных средств компенсировать за счет собственных средств, если нельзя будет в короткие сроки изъять данную сумму из оборота.

Коэффициент достаточности капитала = Капитал нетто / Сумма активов, приносящих доход. Если коэффициент > 1, средства не работают. В нашем случае данный коэффициент составляет 0,17, следовательно, основная часть всех активов находятся в действии и приносят доход.

Коэффициент защищенности от риска, показывает, сколько активов, приносящих доход, может быть компенсировано за счет полученной прибыли и созданных резервов. Для "Сбербанка" этот коэффициент находится в пределах 0,027. Это значит что банк создал около 2% резервов от суммы выданных кредитов, в следствии, можно сказать что у банка низко-рисковый ссудный портфель, на что указывает коэффициент кредитного риска. Этот показатель отражает меру кредитного риска, принятого банком, характеризует качество кредитного портфеля банка. Чем больше значение показателя и ближе к единице, тем лучше качество кредитного портфеля с точки зрения его возвратности. Этот коэффициент равен 0,97, что говорит о высоком качестве ссудного портфеля банка.

Другое по теме:

Общая характеристика и содержание маркетинговой работы филиала ООО

«Связь-Банк»

В качестве примера рассмотрим организацию маркетинговой работы Дагестанского филиала ООО «Связь-Банк» Представленные в таблице 1 «Основные показатели результатов работы» отражают изменения основных показателей 2010 года в сопоставлении с 2009 годом. Успешная деятельность Дагестанского филиала ООО « ...

Понятие облигаций банка России

Облигации Банка России впервые появились на рынке в сентябре 1998 года вследствие того, что прекратил существование рынок ГКО-ОФЗ 17 августа 1998 года. В течение всего периода рыночных преобразований основной проблемой оставался небольшой объем инвестиций в реальный сектор экономики. Притоку капита ...

Сопровождение и мониторинг кредитных договоров и кредитного портфеля банка

Текущий контроль кредита осуществляется в период действия кредитного договора и состоит из двух видов контроля: контроля за кредитным портфелем в целом и контроля за отдельными кредитами. Целями осуществления контроля за кредитным портфелем являются: - обеспечение соответствия объемов кредитования ...

Главное меню

- Главная

- Инвестиции в недвижимость

- Пассивные операции банков

- Рынок ценных бумаг

- Кредитная система и банки

- Национальный банк Украины

- Страхование, его виды

- Финансовая аналитика