Формы кредитных ресурсов, предоставляемых сельскохозяйственным предприятиям

В зависимости от срока погашения, заемщика, назначения кредита различают множество форм кредитов.

Инвестиционные кредиты (займы) предоставляются на срок до 8 лет сельскохозяйственным организациям и организациям независимо от организационно-правовой формы, осуществляющим первичную и последующую (промышленную) переработку сельскохозяйственной продукции, крестьянским (фермерским) хозяйствам, включая индивидуальных предпринимателей.[15]

Субсидирование процентных ставок по инвестиционным кредитам направлено на обновление и модернизацию основных фондов сельского хозяйства. Объемы привлеченных инвестиционных кредитов в 2010 г. практически восстановились до уровня 2008 г., когда последствия финансового кризиса еще не успели проявиться в полной мере. В то же время привлеченные объемы заемных средств были ниже плановых индикаторов. Это объясняется определенным насыщением рынка, а также запретом субсидировать процентные ставки по кредитам и займам на импортную сельхозтехнику с 2009 г., в том числе производства Республики Беларусь. Основными получателями субсидий по инвестиционным кредитам являются крупные предприятия. В 2010 г. субсидировались инвестиционные кредиты (с учетом переходящих прошлых лет) 8695 заемщиков.

Получателями инвестиционных субсидируемых кредитов являются в основном сельскохозяйственные организации.[16]

Краткосрочные кредиты (займы), предоставляемые на срок до 1 года сельскохозяйственным организациям, крестьянским (фермерским) хозяйствам, включая индивидуальных предпринимателей, на приобретение горюче-смазочных материалов, запасных частей и материалов для ремонта сельскохозяйственной техники, минеральных удобрений, средств защиты растений, кормов, ветеринарных препаратов и других материальных ресурсов для проведения сезонных работ, покупку молодняка сельскохозяйственных животных и уплату страховых взносов при страховании сельскохозяйственной продукции, а также организациям независимо от организационно-правовой формы, осуществляющим первичную и последующую (промышленную) переработку сельскохозяйственной продукции, - на закупку российского сельскохозяйственного сырья для первичной и промышленной переработки.[17]

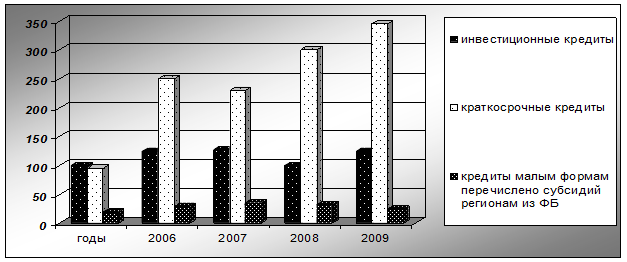

Краткосрочные кредиты остаются остро востребованными (рисунок 3).

Рисунок 3 – Объемы кредитования и субсидирования АПК в 2006-2010 гг., млрд. руб.

Объемы привлеченных субсидированных краткосрочных кредитов в целом распределены по регионам пропорционально валовой продукции, однако почти четверть всего объема пришлась на Белгородскую область и Республику Татарстан.

Как и в случае с инвестиционными, основными получателями субсидий по краткосрочным кредитам (займам) являются крупные предприятия. В 2010 г. субсидировались краткосрочные кредиты 8137 заемщиков. Вторым основным получателем стали перерабатывающие организации АПК - 46%. Эта тенденция довольно устойчива в течение ряда лет и вызывает определенную тревогу. Льготные условия кредитования были направлены, прежде всего, на поддержку сельского хозяйства в силу особенностей этого производства. Перерабатывающая промышленность не является высокорискованной, с длительным циклом производства отраслью. Промышленные организации обладают большей лоббирующей силой, чем сельскохозяйственные производители, и при финансировании из одного лимитированного источника могут «оттянуть одеяло на себя», что и наблюдается уже в течение ряда лет по субсидируемым краткосрочным кредитам.

Кредиты и займы для малых форм хозяйствования. Субсидии на возмещение части затрат по кредитам предоставляются в размере 100% ставки рефинансирования ЦБ РФ: 95% за счет средств федерального бюджета и не менее 5% - за счет средств бюджета субъекта Российской Федерации.[18]

Субсидии из федерального бюджета и бюджета РФ предоставляются: – гражданам, ведущим личное подсобное хозяйство по кредитным договорам (договорам займа).

–сельскохозяйственным потребительским кооперативам (заготовительным, снабженческим, сбытовым (торговым), перерабатывающим и обслуживающим), созданным в соответствии с Федеральным законом «О сельскохозяйственной кооперации» по кредитным договорам (договорам займа).[19]

Самым крупным кредитором малых форм хозяйствования остался Россельхозбанк – он увеличил свою долю в кредитовании с 69,5% в 2008 г. до 73,4% в 2010 г.[20]

По итогам первой главы можно сделать вывод, что кредит – наиболее распространенная форма привлечения заемных средств для нужд сельскохозяйственных предприятий. Банк выступает важной составной частью источников формирования оборотных средств сельскохозяйственных предприятий. Различают множество форм кредитов: инвестиционные кредиты (займы), краткосрочные кредиты (займы), кредиты и займы для малых форм хозяйствования. Кредитование сельского хозяйства в России началось в XVIII веке, когда открылась первая в России кредитная организация «Монетная контора» и продолжается по наши дни в лице главного кредитора сельскохозяйственных предприятий ОАО «Россельхозбанк».

Другое по теме:

Понятие

валютного курса

Международные экономические операции связаны с обменом национальных валют. Каждая денежная единица имеет законную платежную силу только в рамках национальных границ, поэтому осуществление международных расчетов делает неизбежным обмен национальных валют друг на друга. Этот обмен происходит в опреде ...

Сущность банковского кредитования

В процессе исторического развития кредит приобрел многообразные формы, основные из которых - это коммерческий и банковский кредит, которые различаются по составу участников, объектам кредитования, динамике, величине процента и сфере функционирования. Кредит представляет собой движение ссудного капи ...

Лизинговые операции банков

Лизинговые операции не относятся к классическим банковским операциям, хотя в соответствии с банковским законодательством они имеют право осуществлять финансовую аренду (лизинг). Финансирование лизинговых сделок банками может осуществляться путем: 1) выдачи ссуд: банк кредитует лизингодателя на прио ...

Главное меню

- Главная

- Инвестиции в недвижимость

- Пассивные операции банков

- Рынок ценных бумаг

- Кредитная система и банки

- Национальный банк Украины

- Страхование, его виды

- Финансовая аналитика