Использование формы факторинга в Промсвязьбанке

Работая на рынке факторинга с 2002 года, Промсвязьбанк предоставляет клиентам комплекс высокотехнологичных финансовых услуг по всем видам факторинга - внутреннего (с регрессом и без регресса) и международного (экспортного с регрессом и без регресса и импортного).

Назовем эти продукты. Факторинг с:

- «с регрессом» - это схема работы, предусматривающая ответственность поставщика за невыполнение либо ненадлежащее исполнение покупателем требований по оплате поставленного товара;

- «без регресса» - это схема работы, не предусматривающая ответственности поставщика за неисполнение либо ненадлежащее исполнение покупателем требований по оплате товара. Другими словами, при работе по факторингу без регресса фактор принимает на себя риски неоплаты дебитором поставки;

- экспортный факторинг - разновидность международного факторинга, комплекс финансовых услуг, оказываемых фактором клиенту в обмен на уступку дебиторской задолженности по экспорту. Экспортный факторинг также осуществляется по схемам «с регрессом» и «без регресса»;

- импортный факторинг – это способ страхования риска неплатежа дебитора, гарантия возврата валютной выручки и отсрочки платежа по контрактам с иностранными поставщиками. Для осуществления импортного факторинга банки и факторинговые компании из разных стран заключают межфакторные соглашения и вступают в международные факторинговые ассоциации и группы.

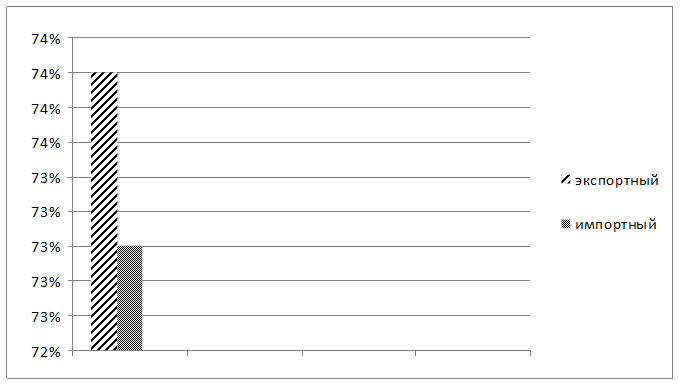

Промсвязьбанк является абсолютным лидером российского рынка факторинга по итогам 2008 года, занимая 23,5 %. С 2003 года банк входит в международную ассоциацию Factors Chain International и является, по данным FCI, лидером на рынке международного факторинга в России, осуществляя 74 % операций экспортного факторинга и 73 % импортного.

Эту структуру факторинга Промсвязьбанка можно представить следующим образом

Рис.1. Структура факторинга Промсвязьбанка

Статистика говорит о том, что за 2008 год объем рынка факторинга в денежном выражении сократился на 33 %. В нашей стране этот бизнес развивается всего десять лет.

Сегодня многие банки отказываются от факторинга в связи с нехваткой ликвидности, но Промсвязьбанк подошёл к кризису подготовленным: своевременно был пересмотрен риск-менеджмент, немного повысили требования и ставки, поэтому даже сейчас продолжит активно развивать факторинговое обслуживание.

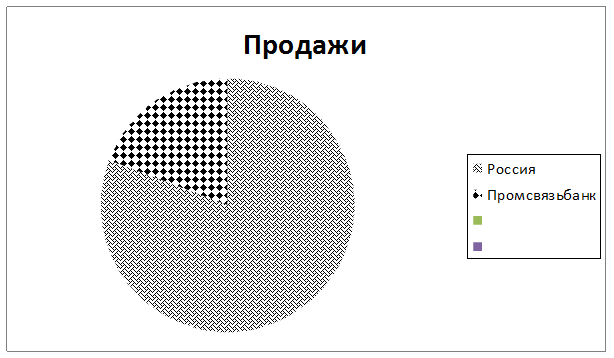

Преимущество Промсвязьбанка - гибкие тарифы и индивидуальный подход к работе с каждым клиентом. Лидерство на российском рынке факторинга обусловлено наличием профессиональной команды специалистов. Промсвязьбанк располагает также эффективной системой риск-менеджмента, отлаженными технологиями работы по административному управлению дебиторской задолженностью, специализированным программным обеспечением. Банк обладает также достаточной ресурсной базой для развития факторинга и успешным опытом работы в этом направлении. Благодаря поддержке факторингового направления акционерами данного банка, банк ни один день не приостанавливал факторинговое финансирование даже в самые сложные кризисные месяцы прошлого года – в октябре и ноябре. Именно это и предопределило выход банка на первое место по объему факторинговых операций в 2008 году, объем уступленных банку прав денежного требования составил 142 млрд. рублей, или 23,5% объема всего рынка факторинга в России.

Рис 2. Доля Промсвязьбанка в операциях факторинга

В Промсвязьбанке предлагается клиентам полный комплекс факторинговых услуг и разные виды продуктов: внyтрeнний факторинг с регрессом и без регресса, экспортный факторинг с регрессом и без регресса, а также импортный факторинг.

Другое по теме:

Анализ рыночной ситуации осуществления факторинговых услуг

Термин «факторинт» от английского - посредник, агент. Начало операциям факторинга положил созданный в Англии еще в XVII веке Дом факторов (House of Factors). В то время все крупные европейские торговые дома имели свои представительства в колониях - фактории. Их возглавляли факторы - торговые посред ...

Общее понятие и преимущества электронных платежных средств

Увеличение числа электронных платежных средств и расширение их функциональности приводит к ответному эффекту — развитию интернет-магазинов. Действительно, для интернет-магазинов расчёты через электронные платежные средства очень удобны: не надо открывать банковские счета, вести кассовые операции с ...

Механизм предоставления ипотечных займов

В последние годы постоянно увеличивается доля ипотечных кредитов, выдаваемых АО «Альянс Банк». В процессе этого отрабатывается механизм предоставления данной формы кредита. В результате выработаны конкретные этапы взаимоотношения банка и заемщика. Организация ипотечного кредитования включает в себя ...

Главное меню

- Главная

- Инвестиции в недвижимость

- Пассивные операции банков

- Рынок ценных бумаг

- Кредитная система и банки

- Национальный банк Украины

- Страхование, его виды

- Финансовая аналитика