Внедрение и развитие ипотечного кредитования в Республике Казахстан

Таким образом, роль системы ипотечного кредитования заключается в том, что ее можно использовать как мощный стимулятор стабилизации и роста современной Казахстанской экономики.

Первым этапом ипотечного кредитования можно считать период с 1995 по 2001 годы, то есть период с момента вступления в силу Указа Президента Республики Казахстан, имеющего силу закона, «Об ипотеке недвижимого имущества». Казахстаном была выбрана Малайзийская модель системы ипотечного кредитования. В ее основе лежит западное ноу-хау — двухуровневая структура рынка, благодаря которой банки аккумулируют на рынке ценных бумаг «долгие» целевые деньги, предназначенные для ипотеки, и имеют возможность давать столь же «долгие» и «мягкие» (под невысокий процент) жилищные кредиты. Первичный уровень здесь — сами кредиты, а вторичный — специальные ипотечные ценные бумаги (облигации, закладные), с помощью которых происходит подпитка банков-кредиторов.

С 1998 года банками второго уровня осуществляется предоставление гражданам ипотечных кредитов на приобретение жилья (на короткие сроки) в долларах и под высокие проценты. Первоначально ставки вознаграждения по ипотечным кредитам составляли порядка 20 % годовых, размер первоначального взноса составлял около 40 %–50 %, кредит предоставлялся на срок не более 5–10 лет. Таким образом, на получение ипотечного кредита не могло рассчитывать большинство казахстанцев.

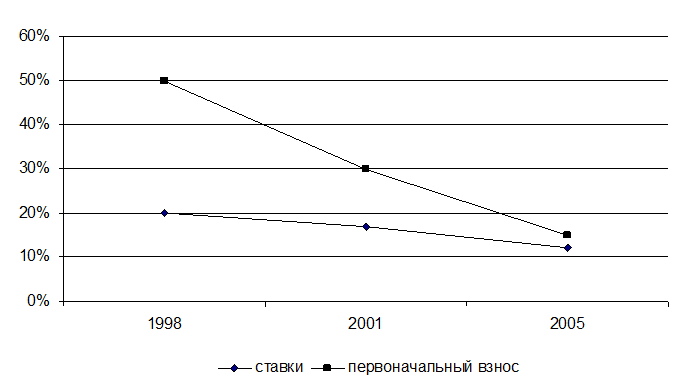

С развитием ипотечного кредитования в стране подверглись изменению в сторону уменьшения основные критерии ипотечного кредитования. Так начиная с 2003 года, ставки вознаграждения в банках второго уровня составляют приблизительно 12 %–15 % годовых, размер первоначального взноса снизился до 15 %–20 % годовых, срок кредитования в среднем составил 10–15 лет, значительно сократился список необходимых документов. Динамика улучшений условий кредитования на казахстанском ипотечном рынке представлена на рисунке 2.

Рисунок 2– Динамика улучшения условий кредитования на казахстанском ипотечном рынке

Ставки по ипотечным кредитам были дорогими потому, что банки–кредиторы хотели максимально застраховаться от риска непогашения кредита, инфляции, изъятия кредитных средств из оборота на много лет и тому подобное.

Если же у них кто–то будет гарантированно выкупать кредит сразу же после выдачи гражданину, все эти риски исчезают. Поэтому высокие ставки банкам оправдывать будет нечем.

Именно благодаря подобным схемам в США и других западных странах ипотечные кредиты выдаются под 4 %–6 % годовых, а не 12 %–15 %.

Дороговизна ипотеки считалась одним из факторов, сдерживающих развитие этого полезного дела, и в августе 2000 года постановлением Правительства Республики Казахстан № 1290 была одобрена Концепция долгосрочного финансирования жилищного строительства и развития системы ипотечного кредитования.

Концепцией предусматривалась возможность привлечения денежных средств в жилищную сферу путем выпуска и размещения ипотечных ценных бумаг при условии их обеспечения, то есть предполагалось создание двухуровневой системы ипотечного кредитования, позволяющей обеспечить кредиторов финансовыми ресурсами за счет средств, привлекаемых через специализированных операторов.

В этой связи была образована ЗАО «Казахстанская ипотечная компания» (далее – КИК). Уставный капитал КИК в 2005 году составлял 2,5 млрд. тенге.

Целью деятельности КИК является рефинансирование банков второго уровня путем приобретения прав требований по ипотечным кредитам для увеличения объема предоставления банками второго уровня ипотечных кредитов. Таким образом, достигается удешевление кредитных ресурсов для конечных потребителей, что должно быть приоритетным при принятии решений в рамках данного рынка.

КИК выкупает права требования по котировочной ставке, которая зависит от уровня инфляции, маржи инвесторов, маржи КИК, страховых резервов и расходов на эмиссию. В июле 2001 году КИК совместно с ОАО “Астана-финанс” приступило к реализации пилотного проекта по ипотечному кредитованию приобретения жилья населением на вторичном рынке. Главной задачей участников проекта являлось создание благоприятных условий для удовлетворения спроса различных слоев населения на рынке жилья. Данный проект реализовался в Астане и Алматы. В рамках проекта предполагалось предоставление населению этих городов долгосрочных ипотечных кредитов сроком от трех до десяти лет в тенге. Минимальный размер кредита составлял от трех тысяч долларов максимальный 30 тысяч долларов в тенговом эквиваленте. Проект осуществлялся в течение восьми месяцев (с июля 2001 года по апрель 2002 года). Программа была успешно апробирована в городах Астана и Алматы. За время реализации проекта КИК выкупила свыше 230 прав требования по ипотечным жилищным кредитам на сумму около 300 млн. тенге. Средний размер кредита составлял один млн. тенге (около семи тысяч долларов США в эквиваленте). Доля семей со средним доходом 200-300 долларов составила около 85 % от общего количества заемщиков.

Другое по теме:

Международная банковская практика оценки

корпоративных клиентов

Практика выдачи корпоративных кредитов по-прежнему остается актуальной: обслуживание корпоративных клиентов как оптовых покупателей всегда было одним из приоритетных направлений банковской деятельности[7]. Современная экономическая ситуация и здоровая конкуренция подталкивают банки к расширению кре ...

Производные ценные бумаги: их роль и значение для России

Становление российского рынка деривативов происходило таким образом: первые торги фьючерсами на доллар США прошли осенью 1992 г. на Московской товарной бирже (МТБ). За ними последовали торги фьючерсами на сахар, ваучер, немецкую марку, индекс курса доллара США, пшеницу. С марта 1994 г. начались рег ...

Формирование маркетинговой стратегии и программы деятельности банка на

рынке банковских услуг

Связь между системой маркетинга и планированием носит активный двусторонний характер. Цели маркетинговой деятельности оказывают решающее воздействие на характер, временной горизонт и на систему планирования. Для банка планирование является деятельностью высшего порядка, которая приводит к улучшению ...

Главное меню

- Главная

- Инвестиции в недвижимость

- Пассивные операции банков

- Рынок ценных бумаг

- Кредитная система и банки

- Национальный банк Украины

- Страхование, его виды

- Финансовая аналитика