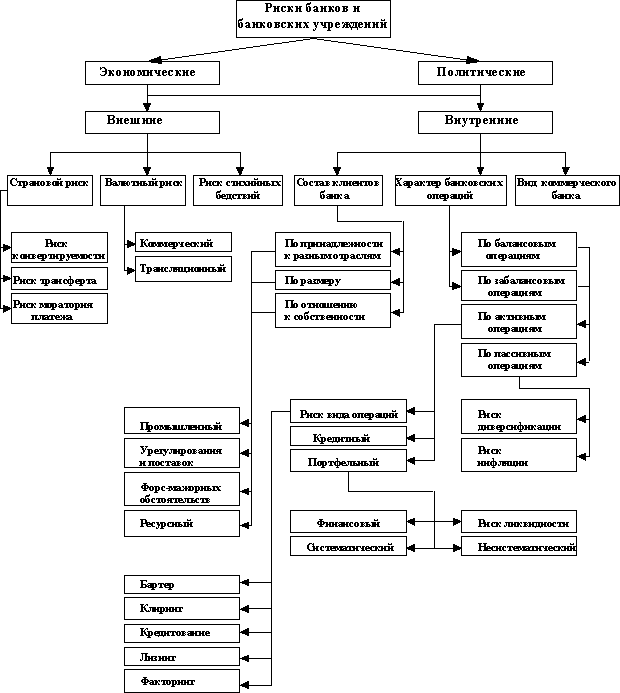

Сущность, классификация и оценка банковских рисков

Рисунок 1 – Классификация банковских рисков.

Методика оценки риска кредитного портфеля банка в соответствии с Положением ЦБ РФ предусматривает оценку уровня риска по каждой кредитной операции с учетом финансового состояния заемщика, обслуживания им кредитной задолженности и уровня ее обеспечения, после чего производится определение ссуды в одну из пяти категорий качества: I (высшая) категория качества (стандартные ссуды); II категория качества (нестандартные ссуды); III категория качества (сомнительные ссуды); IV категория качества (проблемные ссуды); V (низшая) категория качества (безнадежные ссуды).

Статистический метод оценки величины риска кредитного портфеля банка. Статистические величины показывают значимость каждой характеристики для определения уровня риска. Оценка кредитного риска при помощи методов статистического анализа предполагает, что совокупные воздействия рисков на кредитный портфель отражаются на его качестве. Такое утверждение дает основание трактовать вариацию кредитных рисков относительно соглашений, составляющих кредитный портфель банка, как обобщающий показатель рискованности кредитной деятельности.

Сущность статистического метода заключается в следующем: анализ статистики кредитных рисков относительно соглашений, составляющих кредитный портфель банка; характеристика меры распыленности кредитных рисков по ссудному портфелю; установление величины и частоты возникновения кредитного риска. Вероятность реализации кредитного риска банка характеризуется распределением вероятностей. Основным статистическим показателем определения такой вероятности (уровня риска) выступает стандартное отклонение или коэффициент вариации. Расчет средневзвешенного кредитного портфельного риска, его дисперсии и среднеквадратического отклонения позволяет отследить уровень диверсификации кредитного портфеля банка. Использование таких статистических величин, как положительная и отрицательная семивариация, положительное и отрицательное среднее семиквадратическое отклонение, а также расчет коэффициента асимметрии по кредитным рискам относительно соглашений, составляющих кредитный портфель, дает возможность определить для банка частоту возникновения убытков в зависимости от количества случаев наступления соответствующих потерь и общего числа рисковых случаев в статистических данных.

Общий объем потерь от кредитных операций можно оценить как совокупную сумму обязательств заемщика (или группы) перед банком, умноженную на вероятность потерь при проведении кредитных операций. Под вероятностью потерь от проведения кредитных операций понимается средняя за предшествующий трехлетний период деятельности банка доля невозврата кредитов и невыполнения прочих обязательств клиентами (или их группами), имеющими похожие характеристики и показатели кредитоспособности.

Статистический метод оценки кредитного портфельного риска банка строится на анализе статистических данных, связанных с финансовым состоянием заемщиков за определенный период времени.

Комплексная оценка риска кредитного портфеля банка предусматривает одновременное проведение количественной и качественной оценки кредитного риска.

Статистические методы анализа рисков относятся к количественным методам. Показатели количественного выражения фактора риска:

1) дисперсия для выборочной совокупности, D:

где х – ожидаемое значение для каждого случая; x – среднее ожидаемое значение; п – число случаев наблюдения;

2) среднее квадратическое отклонение, s: s = Ö D;

3) коэффициент вариации, n: n = (s/Х) ´ 100 %.

Данные показатели характеризуют колебания анализируемых факторов. Чем больше значения перечисленных статистических показателей, тем выше рассеяние факторов вокруг средней и тем выше риск[25].

Методология оценки степени риска кредитного портфеля банка. Это математическая процедура для структуризации и иерархического предоставления множества показателей, которые определяют фактический уровень риска и предоставляют возможность выбрать эффективные методы его регулирования. Процесс построения комплексной системы оценки риска кредитного портфеля банка начинается с формирования иерархической структуры этих интегральных показателей[26].

Важно на регулярной основе анализа осуществлять мониторинг кредитного риска[27]. Это усилит эффективность принимаемых решений в области кредитной деятельности банка и будет способствовать снижению рисков[28].

Итак, банковский риск — присущая банковской деятельности возможность (вероятность) понесения кредитной организацией потерь и (или) ухудшения ликвидности вследствие наступления неблагоприятных событий, связанных с внутренними факторами (сложность организационной структуры, уровень квалификации служащих, организационные изменения, текучесть кадров и т.д.) и (или) внешними факторами (изменение экономических условий деятельности кредитной организации, применяемые технологии и т.д.).

Другое по теме:

Принципы и механизм безналичных расчетов

В настоящее время к безналичным расчетам предъявляются довольно жестокие требования. Они должны быть бесперебойны, своевременны, надежны, безопасны, экономичны. Для соблюдения всех этих требований, система безналичных расчетов должна строиться на основе определенных принципах. О важности формирован ...

Оценка эффективности проектных решений

Организация разработки проекта Предполагается длительность инвестиционного периода – 12 мес. Необходимо провести детальный анализ затрат на его реализацию. Для этого следует рассчитать издержки на единовременные или капитальные – необходимые до начала производства и текущие. В качестве капитальных ...

Подготовка и заключение кредитного

договора

Кредитный договор является главным правовым документом, регулирующим кредитные отношения заёмщика и банка, защищающим экономические интересы сторон и определяющим их права, обязанности, степень материальной ответственности за нарушение его основных условий. Современный кредитный договор, как правил ...

Главное меню

- Главная

- Инвестиции в недвижимость

- Пассивные операции банков

- Рынок ценных бумаг

- Кредитная система и банки

- Национальный банк Украины

- Страхование, его виды

- Финансовая аналитика