Подходы и методы оценки кредитоспособности заемщика

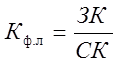

Коэффициент соотношения заемного (ЗК) и собственного капитала (СК):

, (1.10)

, (1.10)

Оптимальным считается соотношение на уровне единицы. Чем значение ниже единицы, тем меньше зависимость от чужих средств, тем меньше затраты по обслуживанию долга, тем лучше для предприятия.

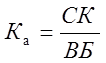

Коэффициент автономии (независимости):

, (1.11)

, (1.11)

где ВБ – валюта банка.

Оптимальным считается соотношение на уровне 0,5. Чем выше значение этого коэффициента, тем более финансово независимым считается предприятие. Как видно, оба коэффициента взаимосвязаны: чем выше Ка, тем ниже Кфл, тем лучше для предприятия.

Показатели оборачиваемости и рентабельности.

Оборачиваемость разных элементов оборотных активов и кредиторской задолженности рассчитывается в днях исходя из объема дневных продаж (однодневной выручки от реализации). Объем дневных продаж рассчитывается делением выручки от реализации на число дней в периоде (90, 180, 270 или 360). Средние (за период) величины оборотных активов и кредиторской задолженности рассчитываются как суммы половин величин на начальную и конечную даты периода и полных величин на промежуточные даты, деленные на число слагаемых, уменьшенное на 1.

Оборачиваемость оборотных активов = средняя стоимость оборотных активов (по стр.290 баланса)/объем дневных продаж

Оборачиваемость дебиторской задолженности = средняя стоимость дебиторской задолженности (по стр.230+240 баланса)/объем дневных продаж

Оборачиваемость запасов = средняя стоимость запасов (по стр.210 баланса)/объем дневных продаж

Аналогично при необходимости могут быть рассчитаны показатели оборачиваемости других элементов оборотных активов (готовой продукции, незавершенного производства, сырья и материалов) и кредиторской задолженности.

Показатели рентабельности определяются в процентах или долях.

Рентабельность продукции (или рентабельность продаж) K5:

Для неторговых предприятий: отношение прибыль от реализации (стр.050 формы N 2) к выручке от реализации (стр.010 формы N 2)

К5 = (287 / 11617) *100% = 2,47 (За отчетный период)

Рентабельность вложений в предприятие: отношение балансовой прибыли (стр.140) формы N 2) к валюте баланса (стр.700 баланса)

Оценка результатов расчетов пяти коэффициентов (К1, К2, К3, К4 и К5) заключается в присвоении Контрагенту категории по каждому из этих показателей на основании сравнения полученных значений с установленными достаточными. Далее определяется сумма баллов по этим показателям в соответствии с их весами.

Разбивка показателей на категории в зависимости от их фактических значений приведена в таблице 1.1 Категории и значения показателей.

Таблица 1.1 Категории и значения показателей

|

Коэффициенты |

1 категория |

2 категория |

3 категория |

|

1 |

2 |

3 |

4 |

|

К1 |

0,2 и выше |

0,15-0,2 |

менее 0,15 |

|

К2 |

0,8 и выше |

0,5-0,8 |

менее 0,5 |

|

К3 |

2,0 и выше |

1,0-2,0 |

менее 1,0 |

|

К4 (кроме торговли) |

1,0 и выше |

0,7-1,0 |

менее 0,7 |

|

К5 |

0,15 и выше |

менее 0,15 |

нерентабельно |

Другое по теме:

Концептуальные положения управления банковскими рисками

Концепция управления банковскими рисками на практике представлена, с одной стороны, как генеральный замысел (идеология), определяющий стратегию действий банка в области риск-менеджмента, с другой — как внутренний нормативный документ (политика, утвержденная советом директоров), регламентирующий все ...

Начисление и уплата процентов по Экспресс-кредиту

Процентная ставка за пользование кредитом устанавливается Приказом по Банку и фиксируется в Кредитном договоре. Начисление процентов за пользование кредитом осуществляется в соответствии с нормативными документами Банка России, условиями данного Положения и внутренними процедурами банка. Начисление ...

Практический опыт финансирования оборотного капитала

Как уже было отмечено выше, сегодня рынок факторинговых услуг в России ограничен небольшим количеством банков. К их числу относится ОАО АКБ "Пробизнесбанк" (далее - Банк). Для Банка, специализирующегося на обслуживании клиентов корпоративного бизнеса, факторинг и кредитование под уступку ...