Организация потребительского кредитования в коммерческом банке

- характеристику жилого помещения;

- справку о прописке;

- нотариально удостоверенное согласие всех собственников квартиры на передачу ее в залог, а при наличии в семье несовершеннолетних - соответствующее разрешение органов опеки и попечительства.

При залоге приобретаемого объекта недвижимости соответствующие документы предоставляются в течение двух месяцев после получения кредита;

б) при залоге транспортных средств:

- технический паспорт;

- страховой полис, по которому выгодоприобретателем выступает банк, с обязательным ежегодным переоформлением на полную стоимость транспортного средства или на сумму, обеспечиваемую залогом. Транспортное средство должно быть застраховано от риска угона и ущерба.

в) при залоге ценных бумаг:

- ценные бумаги;

- выписку из реестра акционеров Сбербанка России.

Кредитный инспектор производит проверку предоставленных клиентом документов и сведений, указанных в документах и анкете; определяет платежеспособность клиента и максимально возможный размер кредита. Банк вправе рассчитывать платежеспособность клиента, то есть финансовое положение лица, позволяющее ему своевременно выполнять свои денежные обязательства, любым способом. Например, Сбербанк РФ применяет следующую формулу:

![]() ,(1)

,(1)

где Дч

- среднемесячный доход (чистый) за 6 месяцев за вычетом всех обязательных платежей;

К

- коэффициент в зависимости от величины Дч: равен 0,3 при Дч в эквиваленте до 500 долл. США, 0,4 при Дч в эквиваленте от 501 до 1000 долл. США,

0,5 при Дч в эквиваленте от 1001 до 2000 долл. США, 0,6 при Дч в эквиваленте свыше 2000 долл. США,

t

- срок кредитования в месяцах.

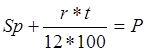

Определение максимально возможной суммы кредита - также задача не из легких для коммерческого банка максимальный размер предоставляемого кредита рассчитывает в два этапа:

Определяется максимальный размер кредита на основе платежеспособности Заемщика. При этом условно принимается, что:

,(2)

,(2)

Где Sp-платежеспособность заемщика;

r -годовая процентная ставка;

Р - платежеспособность.

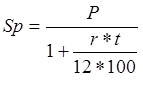

Откуда ![]()

.(3)

.(3)

Полученная величина корректируется с учетом других влияющих факторов: предоставленного обеспечения возврата кредита, информации, предоставленной в заключениях других подразделений Банка, остатка задолженности по ранее полученным кредитам.

Большую помощь коммерческому банку в оценке потенциального клиента в ближайшем будущем должны оказать кредитные бюро. Кредитные бюро — это специализированные компании, которые осуществляют сбор, хранение, проверку, анализ информации о заемщиках с целью последующей ее передачи банкам.

В мировой практике кредитное бюро - негосударственная организация, которая занимается сбором, обработкой и передачей сведений о кредитной истории гражданина. К несомненным плюсам существования кредитных бюро относится возможность для кредиторов при их помощи обмениваться и получать информацию о своих заемщиках, тем самым, отсекая ненадежных (или предлагая им кредит под более высокий процент и на более жестких условиях) и поощряя надежных путем снижения для них процентных ставок по кредиту. С другой стороны, наличие подобной системы информирования подстегивает самих заемщиков к своевременному погашению платежей, чтобы в будущем избежать осложнений при повторном обращении за кредитом. Таким образом, существование подобного стимула к выплате заемных средств становится дополнительным фактором, обеспечивающим стабильность банковской системы в целом.

Другое по теме:

Содержание основных

принципов страхования

Страхование - это особый вид экономической деятельности, связанный с перераспределением риска нанесения ущерба имущественным интересам среди участников страхования (страхователей) и осуществляемый специализированными организациями (страховщиками), обеспечивающими аккумуляцию страховых взносов, обра ...

Государственное регулирование страховой деятельности

Государственное регулирование страховой деятельности представляет собой воздействие государства на участников страховых обязательств, проводимое по нескольким направлениям: o прямое участие государства в становлении страховой системы защиты имущественных интересов; o законодательное обеспечение ста ...

Анализ отечественного

рынка ипотечного кредитования

Мировой финансовый кризис изрядно подкосил ипотечное кредитование. Если в 2007 году объем выданных ипотечных жилищных кредитов в России увеличился на 87 процентов, то в минувшем – всего на 14. При этом резко обострилась проблема возврата долгов. Отечественный ипотечный рынок как-то очень быстро пре ...

Главное меню

- Главная

- Инвестиции в недвижимость

- Пассивные операции банков

- Рынок ценных бумаг

- Кредитная система и банки

- Национальный банк Украины

- Страхование, его виды

- Финансовая аналитика