Скоринговая оценка кредитоспособности

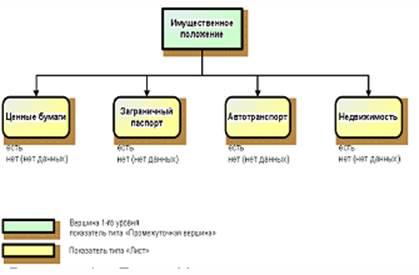

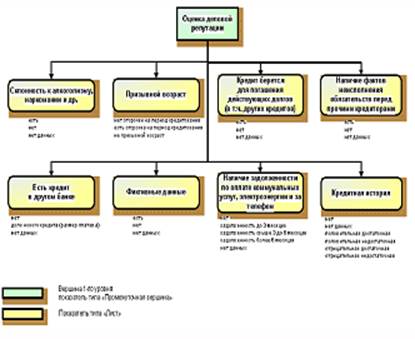

В блоках «Имущественное положение» и «Оценка деловой репутации» целесообразно использовать продукционную экспертную систему. Данный метод позволяет получить значения названных блоков с помощью правил, аналогичных рассуждению экспертов (см. рисунок 4).

Рисунок 4 – Блок «Имущественное положение» модели скоринговой системы [11, с.10]

Рисунок 5 – Блок «Оценка деловой репутации» модели скоринговой системы [11, с.7]

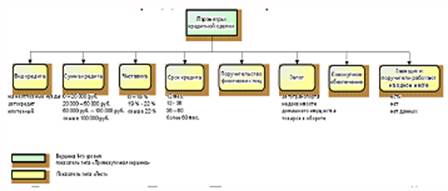

В блоке «Параметры кредитной сделки» методом решения является формула (см. рисунок 6). Данный блок служит для комплексной оценки кредитоспособности физического лица посредством определения его платежеспособности (кредитоспособности на основе доходов) и максимального размера предоставляемого ему кредита. Использование данного узла (или блока) в разработанной скоринговой модели позволяет сочетать традиционный подход к определению кредитоспособности и качественно новый, основанный на гибридной экспертной системе.

Рисунок 6 – Блок «Параметры кредитной сделки» модели скоринговой системы [11, с.9]

Итоговая оценка кредитоспособности физического лица определяется по формуле [5, с.8]:

Z = 0,15X1 + 0,3X2 + 0,25X3 + 0,3X4 ,

где Z – оценка кредитоспособности; X1 – социальное положение; X2 – экономическое положение; X3 – имущественное положение; X4– оценка деловой репутации; 0,15, 0,3, 0,25,0,3 – весовые коэффициенты соответствующих факторов риска, определяющих кредитоспособность заемщика.

Работа скоринговой системы оценки физического лица должна осуществляться в режиме «черного ящика». Все данные, необходимые для анализа (из справки о заработной плате, анкеты заемщика), вносятся в АБС банка. Для оценки кредитоспособности заемщика список показателей и их значения передаются в аналитический блок, который по результату анализа по настроенному «дереву решения» возвращает в АБС банка категорию качества заемщика. Данная схема представлена на рисунке 7. Для кредитного инспектора, подготавливающего заключение о предоставлении кредита, процесс анализа представлен толь ко в виде присвоенной клиенту категории качества (вероятности дефолта заемщика), на основании которой производится корректировка суммы кредита, либо отказ в кредитовании. Кроме того, в зависимости от присвоенной клиенту категории качества возможно предоставление банку рекомендаций по условиям кредитования (по сумме кредита, сроку кредитования, величине обеспечения возврата кредита). Для решения поставленной задачи необходим универсальный гибридный инструмент, включающий в себя механизмы формирования и настройки дерева решений, различные методы анализа информации, механизмы предобработки данных.Предложенный механизм оценки кредитоспособности физического лица реализованв аналитической информационной системе

Данный подход к оценке кредитоспособности в условиях российской действительности встречает следующие проблемы:

- в настоящее время в России отсутствует достаточный объем доступной для исследования информации о кредитоспособноститой или иной группы населения, то есть отсутствует так называемое «кредитное кладбище»;

- кредитоспособность физического лица зависит не только от его наблюдаемых характеристик, но и общей макроэкономической ситуации;

- значительный рост волатильности доходов заемщиков при росте их по абсолютной величине;

- в России кредитоспособным является физическое лицо, не только выполнившее свои обязательства, но и заменившее обязательства перед одним кредиторами на обязательство перед другими;

- решения, принятые с использованием системы кредитного скоринга ранее, влияют на решения, принимаемые данной или другой системой впоследствии.

Показатели платежеспособности вычисляются на основе данных о доходе физического лица и степени риска потери этого дохода. Практикуется расчет платежеспособности заемщика исходя из среднемесячного дохода за предыдущие шесть месяцев. Доход определяется из справки о заработной плате по форме 2-НДФЛ или по форме банка, заверенной печатью работодателя. Доход заёмщика можно определить и по налоговой декларации. Сумма дохода уменьшается на обязательные платежи и умножается на коэффициент риска банка (может быть в пределах 0,3 - 0,6). [13, с.331]

Российские банки, в частности Сбербанк, в своей практике используют подобные методы оценки. Метод расчета платежеспособности и максимального размера кредита по данной методике рассмотрен в п. 2.3. настоящей аттестационной работы.

Другое по теме:

Учет валютних кредитов

Особенностью валютного кредитования является получение кредитной организацией права на безусловное списание средств в необходимых размерах с валютного счета этой организации в случае непогашения в установленный срок заемщиком обязательства по полученному кредиту. Кредитная организация может прини ...

Анализ российского рынка кредитования малого и среднего

бизнеса

Принято считать малый и средний бизнес мотором экономической системы отдельного региона, государства или всего мира в целом. Неслучайно правительство многих стран стремиться помогать развитию малого и среднего бизнеса предпринимательства, преследуя цели укрепления всей экономической модели своей ст ...

Договор страхования и его роль как регулятора страховых отношений

страховой договор имущественный Договор страхования (согласно представленному в п. 1 ст. 929 ГК РФ) — это соглашение между страхователем и страховщиком о том, что страховщик обязуется при страховом случае произвести страховую выплату страхователю или иному лицу, в пользу которого заключен договор с ...

Главное меню

- Главная

- Инвестиции в недвижимость

- Пассивные операции банков

- Рынок ценных бумаг

- Кредитная система и банки

- Национальный банк Украины

- Страхование, его виды

- Финансовая аналитика