Анализ экономических показателей работы банка с физическими лицами

Рассмотрим структуру кредитного портфеля физических лиц по их величине.

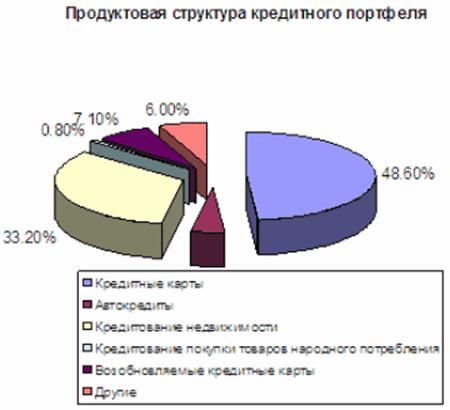

Рисунок 13 - Структура кредитного портфеля по величине задолженности на конец 2008 г

Из рисунка 13 видно, что наибольший процентный доход обеспечивает кредитование, предоставляемое в виде пластиковых карт. За прошедший год были осуществлены два особо успешные проекта в сфере обслуживания частных лиц: выпуск нового продукта «Потребительский кредит» и сотрудничество с РУП «Белпочта». В рамках проекта «Потребительский кредит» заключаются соглашения с торговыми организациями в различных регионах Беларуси. Второй проект заключается во взаимодействии с РУП «Белпочта» по продаже кредитных карточек через отделения связи.

Однако если сравнивать структуру на рисунке с предыдущей можно сделать следующий вывод. Хотя количество клиентов в сфере кредитования недвижимости составляет всего 3% от общего числа заёмщиков, величина их доля в кредитном портфеле физических лиц составляет 33%, то есть займы достаточно велики. А следственно они обеспечивают 33% процентных доходов и являются важным направлением развития кредитования. Займы в большей части выданы в иностранной валюте. Положительным моментом является и минимальный риск потерь, в силу наличия залога.

Также значимым направлением является автокредитование. Во-первых, наличие залога в виде автомобиля снижает риск возникновения проблемной задолженности. Во-вторых, Приорбанк развивает отношения с автодиллерами, что даёт возможность разрабатывать выгодные для всех условия предоставления таких кредитов. В-третьих, это перспективное направление, поскольку в стране имеется тенденция к росту приобретения автомобилей.

Анализируя показатели работы банка с населением, можно отметить, что рост кредитного портфеля происходит достаточно быстрыми темпами (см. таблица 3). Так к концу 2007 г. его объем составил 434,295 млрд. р., что на 201,3 млрд. р. больше, чем в начале года (темп прироста составил 86,4%). В 2008 г. кредиты населению выросли на 58% и достигли 690 млрд. р. Такая динамика свидетельствует об эффективности мероприятий, проводимых в рамках осуществления стратегии по развитию розничного бизнеса. Наиболее значимыми из них явились: открытие 19 новых точек продаж, в начале июня 2007 г. ОАО «Приорбанк» запустил первый банковский кол-центр в Республике Беларусь, расширилась сеть мобильных банкиров.

Также банк проводит активную деятельность в сфере привлечения денежных средств населения. За 2007 г. депозиты населения увеличились на 45% и составили 223,6 млрд. р., что привело к расширению рыночной доли банка. А в 2008 г. объем привлеченных средств физических лиц увеличился за год на 68% и составил 375,138 млрд. р., что на 37% превышает объем запланированный бюджетом. Рыночная доля банка также увеличилась и составила 4,8% на начало 2008 г. Эта тенденция свидетельствует о росте доверия банку и эффективности мер по повышению имиджа банка, что является очень важным аспектом в сегодняшних условиях острой конкурентной борьбы между банками.

Подытоживая вышесказанное, можно сказать, что хотя по кредитованию населения банк занимает второе место в республике, по объёмам привлечённых средств населения стабильно остаётся на шестом месте после банков со значимой государственной долей капитала. Поэтому необходимо и дальше повышать имидж, разрабатывать новые выгодные предложения. Также для повышения прибыли можно предоставлять клиентам различные сопутствующие услуги, к примеру страховые. Необходимо разрабатывать мероприятия по наращиванию связей с ранее привлечёнными клиентами. Использовать опыт банков группы Райффазен в других странах.

Другое по теме:

Доходы коммерческого банка по форме получения

Доходы коммерческого банка по форме получения подразделяются на три группы: 1) процентные доходы; комиссионные вознаграждения; прочие виды доходов (штрафы, пени, неустойки, доходы от операций банков по реализации ценных бумаг, дисконтный доход и др.). Процентные доходы. Доходы от платного размещени ...

Особенности регулирования

фондового рынка в России

На рынке ценных бумаг встречаются весьма противоречивые интересы множества участников. Сама его природа достаточно сложна, рынок ценных бумаг нуждается в особом регулировании. В то же время специфика рынка такова, что многие решения могут квалифицированно принять только непосредственные участники р ...

Объективные признаки

Объективная сторона преступления представляет собой внешнюю сторону поведения человека, совершившего преступление. Согласно действующему законодательству, такое поведение должно быть, во-первых, общественно опасным и, во-вторых, предусмотрено уголовным законом, т.е. противоправным. Содержание объек ...

Главное меню

- Главная

- Инвестиции в недвижимость

- Пассивные операции банков

- Рынок ценных бумаг

- Кредитная система и банки

- Национальный банк Украины

- Страхование, его виды

- Финансовая аналитика