Проблемы в организации кредитования малого бизнеса в рф и возможные пути их решения

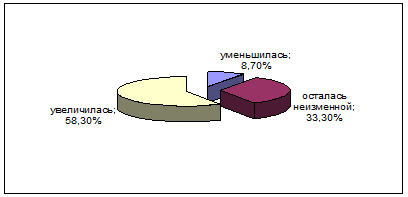

Об эффективности работы с малым предпринимательством, правильности выбранной стратегии можно судить, опираясь на накопленный кредитными организациями опыт. Тот факт, что лишь у 8,70% исследованных банков доля кредитования малого бизнеса за год работы уменьшилась, у 33,30% – осталась неизменной, а у 58,30% увеличилась, свидетельствует в целом о перспективности работы банков в этом секторе экономики и экономической оправданности расширения своего присутствия на рынке финансовых услуг для малого предпринимательства (Рисунок 10).

Рисунок 10 – Динамика предоставления кредитов малому бизнесу за 2007 год

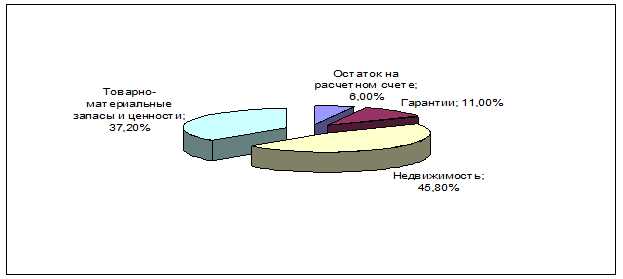

Необходимым условием выдачи кредита является наличие обеспечения. По данным «Рабочего центра экономических реформ при Правительстве РФ» в 31,20% случаев банки в обеспечении кредитов чаще всего отдают предпочтения товарно-материальным запасам и ценностям, в 23,80% – недвижимости, включая незавершенное строительство, здания, основные фонды. Лишь 6,00% банков в качестве обеспечения принимают остаток средств на расчетном счете и 11,00% гарантии другой фирмы или другого банка, ценные бумаги (рисунок 11).

Рисунок 11 – Предпочтения банков в обеспечении при выдаче кредита

Стоит отметить, однако, что гарантии как вид залога чаще используются теми предприятиями, которые имеют более одного банка-контрагента. Гарантии государства и органов местного самоуправления, предоставление кредита без обеспечения имеют место крайне редко.

Трудозатраты, возникающие при работе с малым бизнесом, значительно выше, чем при работе с крупными корпоративными клиентами. Например, средний кредит крупного предприятия равен 20 млн. долл. США, среднего – 5 – 6 млн. долл. США, малого – 10 – 20 тыс. долл. США. Гораздо удобнее и менее затратно выдать один кредит крупному корпоративному клиенту, чем несколько сотен кредитов малому предприятию.

Сегодня недостаток сведений о заемщике заставляет банки на всякий случай видеть в каждом из них в лучшем случае разгильдяя, а в худшем – злостного неплательщика. Заботясь о стабильности своего бизнеса, кредитор устанавливает одинаково высокие процентные ставки для всех клиентов. Очевидно, что в таких условиях добросовестные заемщики вынуждены платить повышенную премию банку за риск. Самим банкам от высоких процентов радости тоже немного, у них сокращаются обороты, а вместе с ними и прибыли. При этом в первую очередь теряется лучшая часть клиентов. А ненадежные в финансовом отношении заемщики согласны и на высокую плату, поскольку легко относятся к возможности не возвращать кредит. Закон о создании кредитных бюро поможет развязать этот узел, что, в конечном счете, пойдет на пользу, как заемщикам, так и кредиторам [36, С. 4].

Бюро кредитных историй полезны сразу в нескольких отношениях. Информация о заемщиках позволяет банкам более точно прогнозировать бизнес, минимизировать риски невозврата денег и на этой основе уменьшать процентную ставку. Одновременно снижаются издержки по проверке платежеспособности клиентов. Наконец, механизм кредитных историй дисциплинирует заемщика. Тот знает, что при нарушении обязательств его репутация будет безнадежно испорчена, и он потеряет доступ к кредиту или как минимум сделает его дороже.

Среди целей кредитования респондентами указывались: закупка сырья и товара, приобретение оборудования, выкуп зданий и прочее. При этом более 60% ответивших брали кредит на решение краткосрочных задач (пополнение оборотных средств). В качестве залога в большинстве случаев использовались объекты недвижимости и товары в обороте.

По всей видимости, в ближайшие несколько лет наиболее популярными останутся кредиты на срок до одного года. Особенно характерно это будет для местных банков, которые станут расширять охват и активно сотрудничать с теми малыми предприятиями, которые ранее не использовали банковские кредиты как источник финансирования.

Другое по теме:

Порядок расчетов по аккредитиву, документооборот

В соответствии со ст. 867 параграфа 3 «Расчеты по аккредитиву» ГК РФ порядок осуществления расчетов по аккредитиву регулируется законом, а также установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота. Важно понимать, что банки имеют ...

Краткая экономическая характеристика ОАО «Белагропромбанк»

Открытое акционерное общество «Белагропромбанк» является одним из крупнейших универсальных кредитно-финансовых учреждений Республики Беларусь. Банк предлагает своим клиентам широкий спектр банковских услуг, объём которых постоянно растет как за счет расширения, качественного обновления и комплексно ...

Использование финансового левереджа при ипотечном кредитовании сделок с

недвижимостью

Реальная практика рыночных сделок с недвижимостью в большинстве случаев предполагает привлечение ипотечного кредитования, т.е. кредитования под залог недвижимого имущества. В этом случае можно говорить о том, что применяется финансовый рычаг – финансовый левередж. Основное свойство финансового леве ...